不動産を売却できたとしても、手元にいくら残るのかを考えると不安ですよね。損をしないためには、必要な経費を把握しておきましょう。

この記事では「不動産を売却した時にかかる費用にはどんな項目があるのか?」という点に注目して、不動産の売却で必要な費用を思いつく限り解説していきたいと思います。

必要な費用って何?

まずはじめに、不動産の売却で必要な経費を2つに分けて、その後細かい項目を紹介していきます。

出ていくお金は費用と税金の2つ

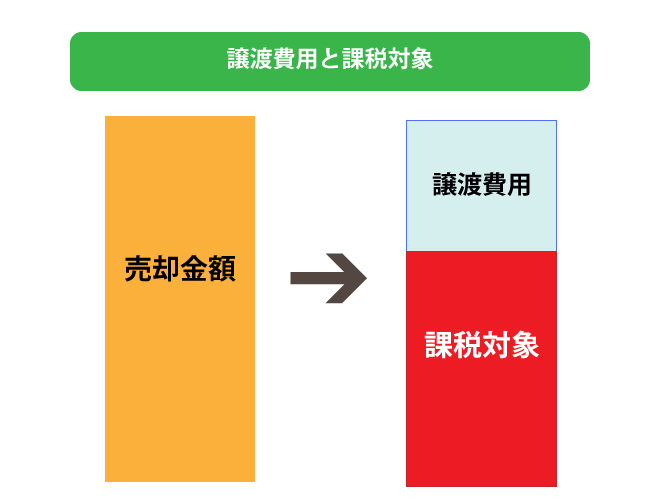

不動産の売却に必要なお金は、大きく分けると費用と税金の2つです。このうち、不動産の売却にかかった費用の合計を譲渡費用、不動産を売却した際に支払う税金の合計を譲渡税といいます。

そしてもう一つ、譲渡税は譲渡費用の合計を出さないと計算できないという点も重要です。譲渡税の項目と計算方法については後ほど詳しく解説します。

それではさっそく、不動産を売却した時の費用、譲渡費用の項目を細かく見ていきたいと思います。

払った費用全てが譲渡費用ではない!

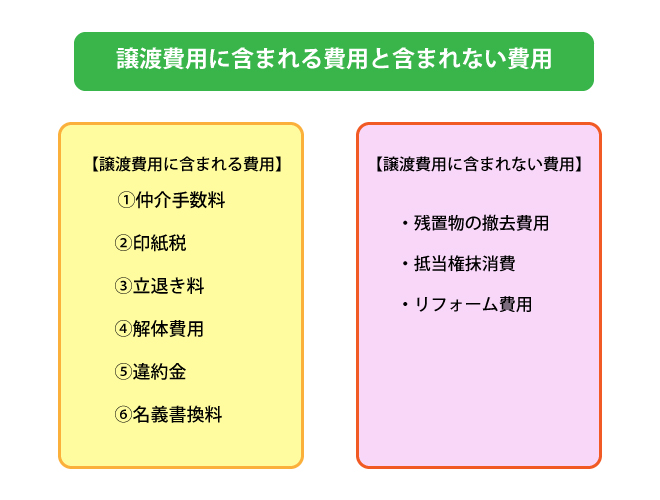

譲渡費用の項目を細かくみていく前に、覚えておいて欲しい事があります。それは、不動産の売却でかかった費用全てが譲渡費用ではないということです。例えば、不動産を売却するために支払った仲介手数料は譲渡費用ですが、リフォームや改築工事でかかった費用は譲渡費用ではありません。あとで計算する譲渡税は、取引金額から譲渡費用を差し引いて、残った金額に対して課せられます。つまり、費用項目は少しでも譲渡費用に含まれていた方が税金面で有利になるというわけです。

しかし、国税庁が譲渡費用として認めている項目は6つに限られています。

| 譲渡費用の項目 | 備考 |

| ①仲介手数料 | 不動産会社に支払った手数料 |

| ②印紙税 | 売買契約書に貼ったもの |

| ③立退料 | 借家人に家を明け渡してもらうために払った費用 |

| ④取り壊し費用 | 土地を売る為に現状の建物を取り壊した場合 |

| ⑤違約金 | 売買契約をしている不動産会社を利用しなかった場合 |

| ⑥名義書換料 | 土地の所有者が他にいる場合 |

譲渡費用に認められている項目の中には、場合によっては必要がない費用も含まれています。ここからは、国税庁が認めた譲渡費用に含まれる6つの費用についてさらに詳しく解説していくので、どの費用が自分に関係があるのか考えながらご覧ください。

1.不動産会社に払う仲介手数料

自分の力だけで買い手を探すのは難しいので、不動産会社を利用して物件を売却する場合がほとんどです。不動産会社を利用した場合に仲介手数料が発生し、仲介手数料は費用項目の中でも高額です。

ですが、仲介手数料は専門的な知識がなくても簡単に計算できます。計算方法については次章で詳しく解説しています。 仲介手数料限度額の詳しい計算方法はこちら

2.売買契約書に貼る印紙税

契約金額が10万円を超える不動産の売却では、「売買契約書」を作成して、売り主と買い主が同じものを1通ずつ保管します。その際、売買契約書には、契約金額に応じて決められた額の収入印紙を貼る必要があります。

納付すべき印紙税額一覧

| 契約金額 | 収入印紙の金額 |

| 10万円超え50万円以下 | 400円 |

| 50万円超え100万円以下 | 1千円 |

| 100万円超え500万円以下 | 2千円 |

| 500万円超え1千万円以下 | 1万円 |

| 1千万円超え5千万円以下 | 2万円 |

| 5千万円超え1億円以下 | 6万円 |

| 1億円超え5億円以下 | 10万円 |

| 5億円超え10億円以下 | 20万円 |

| 10億円超え50億円以下 | 40万円 |

| 50億円超え | 60万円 |

買い主は売買契約書の原本を保管する必要がありますが、売り主は原本のコピーを保管していても問題はありません。そのため、原本にこだわらなければ印紙税を1通分で済ませる事もできます。

3.立ち退き(たちのき)料について

立ち退き料に関しては、法律的に必ず払わなければならないというものではなく、金額も具体的に決まっているわけではありません。前もって売却の目処が立っていれば、事前の話し合いで立ち退き料を避けることもできるようです。ただ、目安としては、物件の売却価格に関係なく、家賃の5~6ヶ月分を支払うのが一般的と言われています。

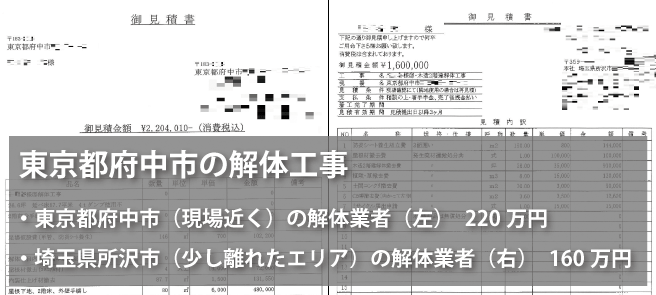

4.更地にするためにかかった工事費用

いくら良い立地にあっても、改築やリノベーションしても住めないような空き家が建っていると、いつまで経っても物件が売れずに残ってしまうことがあります。場合によっては、思い切って更地にしてから売りに出しましょう。その際の工事費用は譲渡費用に含める事ができます。

5.より良い条件で売ろうとした時の違約金

契約を結んでいる不動産を経由せずに自己都合で不動産を売却した場合、違約金が発生することがあります。 違約金が発生するタイミングは、3種類ある媒介契約のうちどの媒介契約を不動産会社と結んでいるかで判断できます。

| 契約種別 | 買い主を探す権利 | 違約金が発生する期間 |

| 一般媒介契約 | 契約している複数の不動産会社と自分自信 | なし |

| 専任媒介契約 | 契約している一社の不動産会社と自分自信 | 契約開始から3ヶ月 |

| 専属専任媒介契約 | 契約している一社の不動産会社 | 契約開始から3ヶ月 |

もし、専任媒介契約か専属専任媒介契約で不動産会社と契約を結んでいる場合、契約後3ヶ月以内に自己都合で不動産を売却すると違約金が発生します。

違約金の対象になった場合、契約している不動産会社は、受け取るはずだった仲介手数料をそのまま請求する事ができます。しかし、実際には、不動産会社が実際にかかった費用を肩代わりするだけで済むこともあるようなので、あまりに違約金が高い場合は交渉の余地があるようです

6.借地権を売却するときの名義書換料

売却する物件の土地が借地だった場合、借地権を次の買い主に譲渡する必要があります。その際、「借地権を次の人に譲ります」という事実を土地の権利者に承諾してもらわなければいけません。その承諾料として負担する費用のことを名義書換料といいます。もちろん、「土地も建物も所有者が自分だ。」という場合、名義書換料は必要ありません。

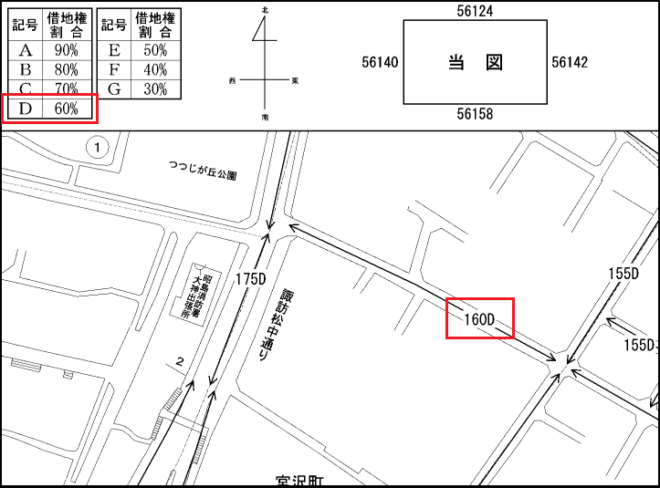

名義書換料の目安は、借地権の5%~15%だと言われていますが、借地権の計算方法は複雑です。ここでは、簡易的な方法で知られる路線価×借地割合で目安の金額を出してみます。路線価と借地割合は国税庁がインターネット上で公開しているので、誰でも簡単に確認する事ができます。

サイトにアクセスしたら、売却する物件の住所をクリックしていきます。

市区町村まで入力すると、白黒の地図に数字とアルファベットが表記されている画面にたどりつきます。表記されている数字が路線価、路線価のすぐ右となりにあるアルファベットが借地権割合です。路線価は1㎡あたりの価格が千円単位になっているので注意して下さい。借地権割合はアルファベットごとに振られた割合を画面の上部で確認できます。

写真の例では、1㎡あたりの路線価160,000円、借地権割合は60%なので借地権価格は96,000円です。名義書換料の目安は借地権価格の5~15%なので、仮に10%で計算した場合1㎡あたりの名義書換料は9,600円ということになります。

さて、ここまで紹介してきた6つの項目に関しては譲渡費用として計上することが認められていますが、実際には譲渡費用には含まれないけど不動産を売却した時にかかってしまう費用はたくさんあります。

続いては、譲渡費用に計上できないけど不動産の売却に伴う費用として主要なものをいくつか紹介していきます。

譲渡費用に含まれない費用

残置物の撤去

残置物とは、建物に残っている家財道具や不用品の事です。残置物の撤去費用は不動産を売却する時にかかりますが、譲渡費用に含める事ができません。

残置物は業者に処分を依頼すると産業廃棄物になりますが、ご自身で処分すれば、ほとんどが一般廃棄物として出せます。ご自身で家財道具の処分をされる際はこちらの記事も参考にしてみて下さい。

抵当権抹消費用

抵当権抹消費用とは、ローンを完済した後に残っている抵当権を抹消するための費用です。抵当権自体は、返済が終われば特に効力はないので、そのまま放置していても特に問題はありません。しかし、物件を売却する場合、次に物件を購入した人は抵当権が残ったままになってしまうので、売却する前に抹消する手続きが必要になります。

抵当権の抹消手続きで必要な費用は登録免許税というもので、不動産1つにつき1,000円がかかります。もし、土地と建物2つの抵当権を抹消する場合は、1,000×2なので、2,000円が必要です。

抵当権抹消手続きには必要書類が多く、司法書士を通して手続きを代行してもらう場合が多いようです。費用相場は、3,000円~20,000円と依頼する司法書士事務所によって差があります。

法務局のホームページを参考にしてご自身で手続きすることも可能です。

リフォーム費用

少しでも売れる不動産にする為にリフォームを検討している方も多いと思いますが、リフォーム費用は譲渡費用に含める事ができません。部分的なリフォームするだけでも物件のイメージをガラッとかえることができますが、できるだけお金をかけないように注意したいですね。

ここまで不動産の売却費用を思いつく限りを挙げてみました。全てを把握する必要はありませんが、自分に関係ある費用は譲渡費用に含められるのか把握しておきましょう。

仲介手数料の計算方法は?

仲介手数料と聞いただけで「もったいない..」と思ってしまうのは私だけではないはずです。不動産の売却で絶対にぼったくられたくない!という方は、仲介手数料の計算の仕方を知っておけば安心ですね。ここからは、不動産を売却した時にかかる費用の中でも定番中の定番、仲介手数料の計算方法について詳しく解説していきます。

不動産売却の仲介手数料には上限が?!

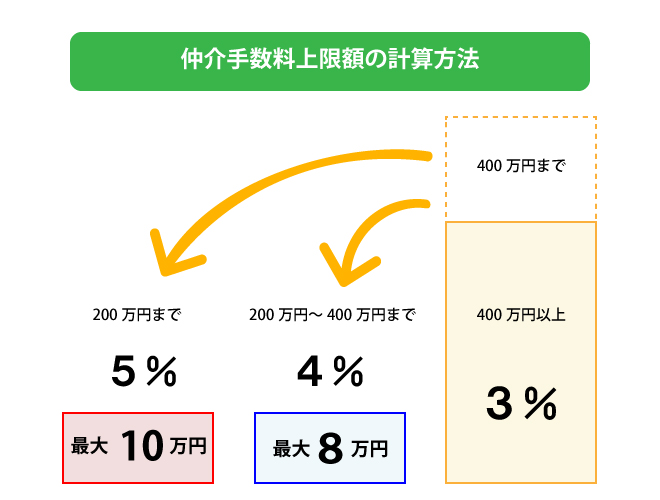

不動産会社に支払う仲介手数料には上限額が設定されています。これは、売り主が不当な請求を受けないために、宅地建物取引業法という法律によって定められているものです。なお、仲介手数料の上限額は以下の通りです。

| 取引額 | 仲介手数料の上限額 |

| 200万円以下の部分 | 取引額の5% |

| 200万円~400万円以下の部分 | 取引額の4% |

| 400万円を超える部分 | 取引額の3% |

取引額が400万円までは、段階的に上限額が異なります。200万円までと、200万円から400万円までで、それぞれの金額に応じて計算します。

取引額が400万円を超える部分についてはその都度計算が必要ですが、取引額が400万円を超える物件が売れた場合、取引額が200万円までの部分と、200万円から400万円の部分は決まった金額になるので併せて計算しておく事ができます。

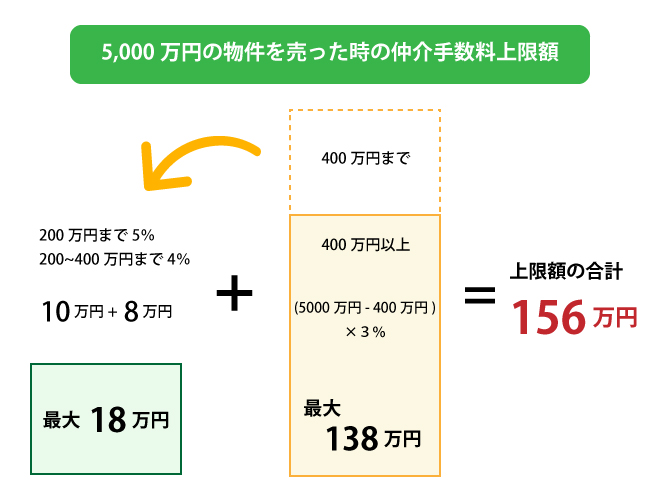

売却額が5,000万円の時の仲介手数料はいくら?

それでは、取引金額が5,000万円の不動産を売却した時、仲介手数料の上限額がいくらになるのか実際に計算してみましょう。なお、取引額が400万円までの部分は、さきほど計算した金額がそのまま使えますね。

5,000万円の物件が売れた時の仲介手数料は、取引額400万円までの部分が18万円、400万円から5,000万円までの部分が138万円なので、合計で156万円が上限額になります。

200万円ごとに分けて計算するのが面倒くさい!

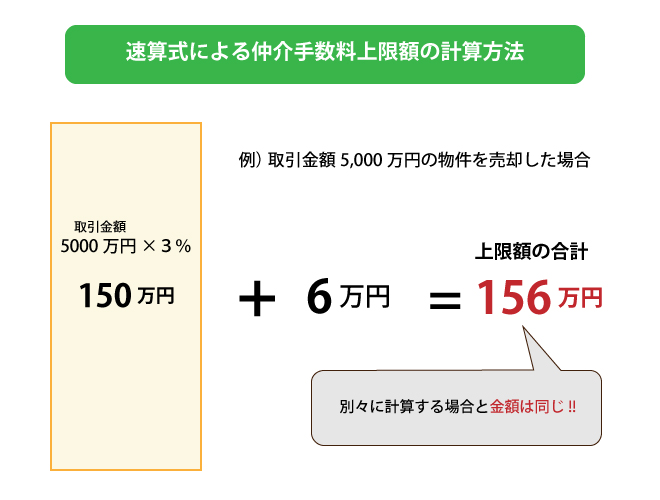

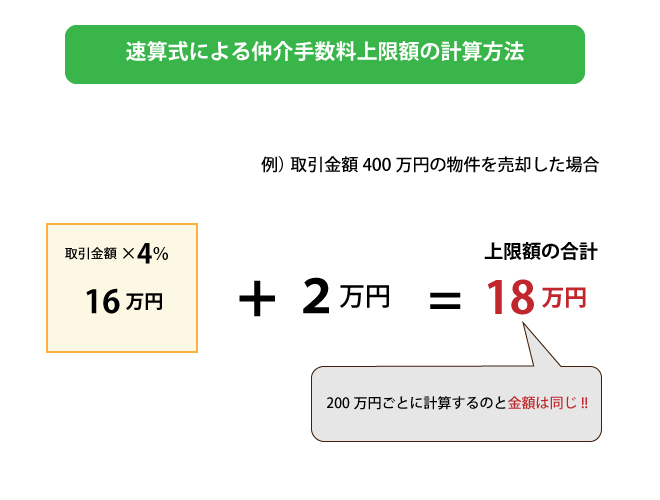

仲介手数料の上限額は、200万円までの部分と、200万円から400万円、400万円以上では、それぞれパーセンテージが違うのでそれぞれ分けて計算する必要がありました。しかし、速算式という公式さえ覚えておけば、いちいち分けて計算する必要がなくなります。

速算式による計算式は、取引総額に3%を掛けて、6万円を足すというものです。

速算式による計算でも先程の合計金額156万円と同じになりましたね。速算式で計算しても、200万円ごとに計算しても同じ金額になることから、一般的には速算式が多く使われているようです。

ちなみに、取引額が400万円以下の場合にも速算式を使う事ができます。その場合、計算式は以下のようになります。

仲介手数料の計算方法はいかがでしたか?いろいろ計算式が出てきましたが、速算式さえ覚えておけば大丈夫です。あなたも是非、ご自身の不動産で仲介手数料の上限額を計算をしてみて下さい。

譲渡税を計算しよう!

譲渡費用の計算ができると譲渡税の計算ができることはお伝えしましたが、ここからは具体的な計算方法について細かく紹介していきます。

まずは譲渡所得を計算しよう!

譲渡税を計算する際には、まず譲渡所得を計算する必要があります。譲渡所得とは、売却額から、譲渡費用の合計を差し引いた金額の事です。譲渡費用に含めることができるのは国税庁が定めた6つの費用項目でしたね。

例えば、空き家を取り壊して取引額5,000万円で土地を売却した場合、譲渡費用として含める事ができる項目は以下の通りです。

| 譲渡費用項目 | 備考 | 金額 |

| ①不動産会社に払う仲介手数料 | 上限額で計算 | 156万円 |

| ②売買契約書に貼る印紙税 | 5,000万円以下軽減措置適応外 | 2万円 |

| ③立ち退き(たちのき)料 | 10万円の賃料×5ヶ月で計算 | 50万円 |

| ④更地にする際の工事費用 | 40坪の木造を都内で取り壊した相場 | 144万円 |

| ⑤より良い条件で売ろうとした時の違約金 | 掛かった広告費を負担した場合 | 18万円 |

| ⑥借地権を売却するときの名義書換料 | 計算例 | 100万円 |

| 合計 | 470万円 | |

少し多めに計算しましたが、譲渡費用に含められる項目は以上です。この他に、残置物の撤去やリフォームにお金が掛かっていても譲渡費用に含める事ができないので注意して下さい。なお、譲渡所得は、取引金額から譲渡費用の合計を引いた金額です。今回の例では取引金額が5,000万円、譲渡費用の合計が470万円なので、譲渡所得は4,530万円になります。 これから計算する譲渡税は譲渡所得に対して課せられます。

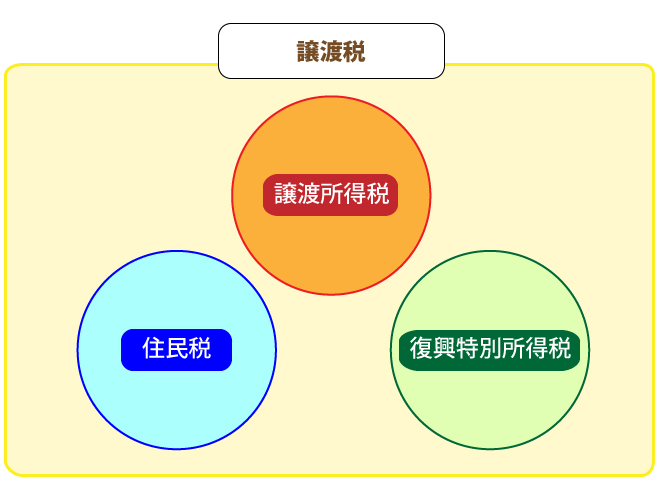

譲渡税は3つの税金がセットになったもの

一般的に言われる譲渡税とは、譲渡所得税と住民税、復興特別所得税の3つをあわせた合計のことをさしています。それぞれ課税対象と税率が違うので、譲渡税を計算するときは分けて計算します。

1.譲渡所得税

まずひとつめ、譲渡所得税の計算では物件を取得してからの経過年数が非常に重要になります。物件を取得してから5年以内に売却する場合の譲渡所得税率は30%、5年以降に売却する場合は、15%です。さらに、物件を取得してから10年以上が経過していた場合、取引額6,000万円までは、譲渡所得税率が10%まで下がる特例があります。

| 経過年数 | 5年以内 | 10年以内 | 10年以上 |

| 譲渡所得税率 | 30% | 15% | 6,000万円以下: 10% 6,000万円以上: 15% |

例えば、譲渡所得が4,530万円の物件を取得してから5年以内に売却した場合、譲渡所得税率は30%なので譲渡所得税額は1,359万円になります。

2.住民税

ふたつめ、住民税は譲渡所得に対して課せられます。また、税率は2種類あり、物件を所有していた期間が5年以上経過しているかどうかがポイントになります。物件を取得して5年以内に売却する場合は9%、5年以上経過している場合は5%です。

| 経過年数 | 5年以内 | 5年以上 |

| 住民税率 | 9% | 5% |

例えば、取引額が5,000万円、譲渡費用の合計が470万円だった場合、譲渡所得は4,530万円です。もし、取得してから5年以内に物件を売却する場合、住民税の税率は5%なので、譲渡所得4,530万円×5%で、住民税額は226万円になります。(※千円単位切り捨て)

取引金額5,000万円 - 譲渡費用の合計470万円 = 譲渡所得4,530万円

譲渡所得4,530万円 × 5% = 住民税額 226万円(※千円単位切り捨て)

3.復興特別所得税

みっつめ、復興特別所得税の税率は所得税額に対して2.1%です。所得金額ではなく、所得税額に対して2.1%なので実際に計算した譲渡所得税が基準になります。

| 復興特別税率 | 所得税に対して2.1% |

譲渡所得税の計算で紹介した例を参考にすると、譲渡所得4,530万円に対して譲渡所得税は30%(物件取得から5年以内)だったので、譲渡所得税は1,359万円でした。 復興特別所得税は、譲渡所得税1,359万円に対して2.1%が課せられるので28万円ということになります。(※千円単位切り捨て)

取引金額5,000万円 - 譲渡費用の合計470万円 = 譲渡所得4,530万円

譲渡所得4,530万円 × 30% = 譲渡所得税 1,359万円

譲渡所得税 1,359万円 × 2.1% = 復興特別所得税額 28万円(※千円単位切り捨て)

3つもある税金をいちいち計算するのは面倒ですが、不動産を売却したら譲渡税は避けられません。ただ、税率も計算方法も決まっているので、事前に備えておけば金額に怯えることもないですね。

とはいっても、「譲渡税ってちょっと高いなぁ...」と思いますよね?そこで、耳寄りなお知らせです。実は、空き家を更地にして売った場合には特別控除が受けられることがあります。気になる方はこちらの記事も参考にしてみて下さい。

不動産の売却についてのまとめ

不動産を売却した時にかかる費用はさまざまですが、一番重要なのは自分に関係のある費用項目が譲渡費用に含まれるのかどうかです。譲渡費用の項目がわかっていれば譲渡税の計算ができます。ただ必ずかかる費用もありますので、下記のリンクも参考にして、不動産の売却に必要な費用について準備を進めてみて下さい。